| Главная » Учебно-методические материалы » МАРКЕТИНГ » Основы маркетинга: учебник. Голубков Е.П. |

| 24.01.2012, 22:46 | |||||||||||||||||||||||||||||||||||||||||||

Монреальский банкВильям Хакер, исполнительный вице-президент банковской системы частных вкладов Монреальского банка, только что получил доклад от старшего вице-президента по персональным банковским операциям о распространении филиалов банка в Канаде и рационализации их работы. В докладе предлагалось закрыть часть филиалов на окраинах, изменить часы работы банков для лучшего удовлетворения потребностей клиентов, продолжить развитие частных банковских центров в крупных городах, закрыть,, некоторые отделения по понедельникам и вторникам и сделать работающими большинство филиалов по суботам. В январе 1983 г. 20% филиалов работали полный день или несколько часов по субботам, нов докладе предлагалось, чтобы к 1984 г. одно из трех отделений работало по субботам. Административные затраты банка сократились за последние пять лет, а для работы по субботам требовалось увеличение административных затрат на 1 млн. долл. ежегодно, и, по расчетам банка, чтобы покрыть эти издержки, требовались дополнительные привлечения вкладов в размере 20 млн. долл. к обычным 30 млн. долл. Учитывая риск и степень выгодности международных операций и крупных корпоративных счетов, Хакер считал, что внутренние операции скорее могли обеспечить стабильные, выгодные вклады и основные доходы банка. Хотя конкуренция в этой сфере все более возрастала как между самими банками, так и между другими финансовыми институтами, его интересовало, как конкуренты отреагируют на субботние изменения и достаточен ли будет дополнительный прирост вкладов для покрытия возросших административных издержек. Также он задумывался о том, будет ли внедрение банкоматов рентабельным и в то же время увеличит ли это конкурентоспособность банка в работе с индивидуальными вкладчиками. Но какое бы решение ни было принято, Хакер стремился укрепить конкурентную позицию банка на рынке частных вкладов. Стратегия, ориентированная на частных вкладчиков В Канаде частные вклады всегда обеспечивали фонды для работы банковского сектора. Как правило, клиенты вкладывали больше денег, чем забирали. Личные вклады всегда рассматривались большинством банков как стабильный и прибыльный источник фондов, и конкуренция за долю рынка была сильна. Изначально приблизительно 90% деятельности Монреальского банка было основано на работе на внутреннем рынке с преобладанием обслуживания частных вкладов. В 60-х годах банк начал развитие корпоративной и коммерческой деятельности, перенося кадры и внимание из сферы частных капиталов. Семью годами позже банк решил более активно участвовать в высокоприбыльной международной сфере банковских услуг и вновь изъял ресурсы и персонал из внутренних операций. Такая расстановка акцентов, наряду с традиционным подходом к частным вкладам сказалась в потере Монреальским банком доли рынка. В 1976 г. президент перенацелил внимание на работу с частными вкладчиками, дав указание вернуть уменьшающуюся долю рынка частных вкладов. Было установлено, что 0,1%-ное изменение в доле рынка приводило к изменениям депозитов на 33 млн. долл. Маркетинг К 1976 г. стало очевидно, что Монреальский банк, третий по величине активов, быстро опускался на четвертое место. Президент Вильям Мулхолланд решил повернуть вспять эту тенденцию, и ключевым фактором роста прибыльности при этом должно было стать увеличение числа операций с личными вкладами. Для этого он нанял Дона Маклеана на должность вице-президента по маркетингу и дал ему полномочия на деятельность по увеличению доли услуг на рынке личных вкладов. У Маклеана не было традиционного банковского подхода. У него был многолетний опыт работы в трастовой компании и полное отсутствие опыта в банковской сфере. Он привнес свежий подход, рассматривая банковские услуги и продукты как потребительские товары и используя технологии маркетинга и менеджмента, ориентированные на потребителя фирм. Одним из его первых действий был наем людей с опытом работы в таких компаниях, как «Проктер энд Гэмбл» и «Колгейт». Они стали работать в различных сферах услуг – таких, как работа с реальными чековыми счетами, сберегательно-чековыми счетами, нау-счетами и т.д. С появлением этой команды Маклеан определил основные принципы работы отдела: 1) продукт или услуга являются преимуществом только в случае, если потребитель воспринимает их как отличные от других продуктов банка и конкурентов; 2) попытки получить конкурентные преимущества не должны основываться на цене. Все банки могли соотнести цены в течение нескольких часов, уничтожая эти преимущества и, возможно, принося ущерб ценовой структуре в этой отрасли. Мелкие банки могли пытаться завоевать рынок, предлагая более высокие процентные ставки, что не вызывало тревог у крупных банков в связи с их небольшим размером и ограниченным районом работы. Также исследования показали, что частные вкладчики с небольшими вкладами не были сильно заинтересованы в процентных ставках, они предпочитали удобный доступ к своим деньгам с небольшим увеличением процента по вкладам; 3) вице-президенту по каждому новому продукту, услуге и маркетинговой программе предоставляются детальные деловые предложения с выделением затрат и предполагаемого роста результативности, заключающейся как в увеличении доли рынка, так и в дополнительных доходах. Были установлены ориентиры относительно затрат, которые банк готов был понести за увеличение частных вкладов и доли рынка; 4) первоначальные программы составляются с целью быстрого увеличения доли рынка, например, стимулирующие программы. А долгосрочное планирование, требующее высокотехнологичных подходов, будет осуществляться, как только будут готовы компьютерная база и людские ресурсы. Результаты этих изменений были потрясающими. Как заметил один из главных управляющих: «В соответствии со старым подходом маркетинговая стратегия банка опиралась на общий имидж банка, а не специфические продукты или услуги. И никаких особых результатов от маркетинговой программы не ожидалось. Мы обычно ждали, пока нам кто-то предложит новый продукт или услугу, а потом применяли их сами... сейчас все изменилось. Теперь мы сами предлагаем новые продукты. И мы хотим, чтобы наши продукты были четко дифференцированы. Наши конкуренты отказываются от своих планов и полагаются на нашу инициативу. Но, возможно, самые большие изменения произошли с нашими сотрудниками. Мы всегда первые, и это их воодушевляет». Новые продукты и программы Инновационные маркетинговые программы были начаты в 1977 г. с появления стимулирующей программы «Выиграйте дом вашей мечты». Клиенты получили шанс выиграть дом за 300 000 долларов с добавлением 100 долларов на их депозитный счет. Хотя трастовые компании уже использовали подобные стимулирующие программы, это был первый случай, когда крупный канадский банк использовал данный вид программы стимулирования. Некоторые сотрудники банка выступали против такого подхода, поскольку он ассоциировался с трюкачеством и не способствовал, по их мнению, созданию правильного имиджа банка. Тем не менее, группа маркетинга сумела убедить Мулхолланда в целесообразности программы и ее потенциальной возможности содействовать расширению рыночной доли. Программа была одобрена, и в течение двух месяцев занимаемая нами рыночная доля увеличилась приблизительно на 0,1%, но потом опять пошла на спад. Стимулирующие программы быстро стали привычным явлением в банковской сфере. Следующая программа, представленная группой маркетинга, называлась «Просто как 1 2 3 4», которая позволяла клиентам обналичивать свои чеки в любом из 1234 отделений Монреальского банка в Канаде. Но это нововведение не повлияло на долю рынка, которая продолжала уменьшаться. Далее последовала новая стимулирующая программа, в соответствии с которой вкладчики получали шанс выиграть 150 000 долларов по каждому депозиту свыше 100 долларов. Все эти программы с легкостью копировались конкурентами. В начале 1979 г. разветвленная система филиалов – первый действительно инновационный продукт – была представлена на рынке. Благодаря развитым централизованным компьютерным операциям клиент мог производить банковские операции в любом филиале в Канаде и получать мгновенную информацию по счетам. Конкурентам понадобилось около года, чтобы скопировать это высокотехнологичное нововведение. Очевидно, что люди поняли привлекательность нового продукта. Доля рынка немедленно возросла примерно на 0,1%. Планировалось, что в течение 1982 г. одна треть всех личных платежей будет производиться в местных филиалах, Следующей новинкой были счета с ежедневным начислением процентов, и они также имели успех. Этот продукт позволял вкладчикам получать проценты, начисляемые ежедневно, а не в конце месяца. Вследствие компьютеризации всех записей по счетам это было экономически осуществимо. Клиенты были заинтересованы в этом виде услуг, так как это позволяло максимизировать получаемые проценты. Многие хотели бы снимать деньги со счета до истечения месяца, не теряя при этом начисленных процентов. Этот продукт был рискованным для Монреальского банка, потому что был дорогостоящим по процентным затратам. Было принято решение по счетам с ежедневным начислением процентов устанавливать ставки на 1% ниже, чем по обычным счетам. И маркетинговая группа вновь доказывала, что новый счет завоюет достаточную часть рынка, чтобы покрыть возросшие расходы. Банк запатентовал этот продукт, представляющий собой довольно новую тактику в банковских кругах и назвал его счетом с ежедневным начислением процентов. Конкуренты создали похожие продукты, но им пришлось использовать менее привлекательные названия (например: «Калькулятор в Королевском банке»). Конкуренция быстро разрасталась. Континентальный банк уже тоже предлагал похожий продукт. Хотя это был всего лишь небольшой банк, только что образованный из финансовой и лизинговой компании и до сих пор не имевший стабильной основы. За день до запланированной презентации счетов с ежедневным начислением процентов произошла утечка информации об ожидаемых банковских изменениях. В результате Королевский банк и Монреальский банк в один день представили сходные продукты, а двумя днями позже к ним присоединился Скотия-банк. В течение недели все крупные банки имели похожий продукт. Но на самом деле Монреальский банк предложил эту услугу несколькими месяцами раньше. Лозунг, использованный на презентации в августе 1979 г., был таков: «Каждый доллар считаем каждый день». Это рисковое предприятие обернулось необычайным ростом доли рынка. Во время кризиса 1981 г. больше доверяли именно счетам с ежедневным начислением процентов с месячной основой, чем с ежеквартальной. И банк получил большую прибыль с возросшей доли рынка. К 1982 г. все крупные банки применяли сопоставимый продукт с конкурентными ценами. Таблица 1 Конкурентные процентные ставки по чековым и сберегательным счетам на 24 сентября 1982 г. (в %)

Предлагаемые клиентам возможности были велики. Табл. 1 показывает некоторые чековые и сберегательные счета, разработанные банком, так же как и конкурентные процентные ставки. Как и в других банках было стремление оптимизировать число предлагаемых продуктов по двум причинам. За несколько последних лет появилось множество новых продуктов, но ни один из прежних не было отменен. В результате появилось большое число похожих продуктов, и клиентам трудно было выбрать из них. Также для новых кассиров было трудно ориентироваться во всех банковских продуктах и уметь объяснять их достоинства. Существовала и возможность расширения доли персональных счетов. Обычно за год число открытых и ликвидированных счетов колебалось между 20 и 25%, Это было связано в основном с тем, что многие клиенты предпочли менять счета между филиалами Монреальского банка, если филиалы открывались ближе к их месту жительства. Но число открываемых счетов превосходило число ликвидируемых. Частично это было результатом расширения рынка, но основной причиной все же послужило распространение новых продуктов. Главной целью маркетинговой программы было привлечение частных вкладов. Но в этот период не уделялось должного внимания персональным займам. В результате этого Монреальский банк занимал второе место по росту доли частных вкладов и четвертое по росту персональных ссуд. Как заметил один из руководителей: «Наша стратегия направлена на создание универсального банка с полным перечнем услуг. А частные займы являются исходным элементом банковской системы частных вкладов. Но предоставление полного перечня продуктов не дает возможности акцентировать внимание на отдельных сегментах. В последние несколько лет упор делался на вклады, вклады и еще раз вклады. Важность вкладов клиентов продолжала расти». Как объяснил Хакер: «Управление наличностью в корпорациях и правительственных учреждениях становится все более сложным, и вскоре эти структуры перестанут пользоваться низкодоходными счетами. Физические лица – единственный остающийся источник низкопроцентных фондов для банков». Так или иначе, но доступ на этот рынок представляет преимущество для банка, зависящее от цены, выплачиваемой за эти фонды, и затрат на доступ к базе вкладов. В середине семидесятых, когда появились сберегательные сертификаты с меньшим номиналом, даже этот рынок стал чувствительным к цене. Более того, затраты на выход на этот рынок было трудно оценить, потому что система филиалов обслуживала разнообразные продукты и рынки. Калькуляция затрат, далее, была осложнена изменением профиля затрат банков. Первоначальная компьютеризация всех банков повысила продуктивность их частных операций, особенно внутриофисных (т.е. денежные переводы по счетам). Улучшение производительности в какой-то степени было сглажено ростом издержек на персонал. Позже эта технология развивалась. Внедрение банкоматов предоставило клиентам прямой доступ к их счетам. Затраты на операции с частными вкладами также зависели от месторасположения филиалов. Банк экспериментировал с минифилиалами, которые предлагали ограниченный перечень услуг и продуктов, а в случае если использовались только банкоматы – еще более ограниченный набор услуг. Хакер знал, что если эти инновации будут приняты, они могут значительно повлиять на стоимость частных банковских операций. Конкурентные преимущества В общем, стало понятно, что почти любой продукт или услуга, разработанные Монреальским банком, будут копироваться другими крупными банками. Хакер сказал по этому поводу: «Некоторые из новых продуктов создают более длительные конкурентные преимущества, чем другие. Например, для имитации разветвленной системы филиалов конкурентам понадобилось некоторое время. Правда, пока это лишь дело времени. Тем не менее, я думаю, что, будучи первыми, мы получаем некоторые выгоды. Если мы внедрим серию инновационных продуктов один за другим и они будут связаны между собой, то это может разрушить планы конкурентов и увеличить их затраты». Эту идею подхватил другой управляющий: «Основной конкурент перенял нашу разветвленную систему филиалов, но ему пришлось использовать общие телефонные линии для получения информации по счетам, не принадлежащим отделению банка. И этому банку дорого обошлось предложение этой услуги». До тех пор, пока новый продукт или изменение не станет очевидным преимуществом для клиента, его нельзя считать конкурентным преимуществом. Например, группа маркетологов почувствовала, что разветвленная система филиалов Монреальского банка превосходит аналогичную систему Королевского банка. Карточки Монреальского банка могут быть использованы в любой точке Канады, в то время как карточка Королевского банка может быть использована лишь внутри определенного географического региона. Но пока большинство клиентов использовало свои карточки внутри одного региона, эта дополнительная возможность не казалась важным преимуществом. Информация о желаниях и потребностях клиентов собиралась банковской группой по маркетинговым исследованиям. Проблемы, связанные с получением информации о потребителях, передавались управляющим в исследовательскую группу, и они в свою очередь связывались с одной из маркетинговых фирм. Отдел маркетинговых исследований занимался проектированием исследований, опросниками и т.д., но внешняя маркетинговая организация осуществляла всю работу и статистический анализ собранной информации. Результатом хорошо разработанной стратегии по стимулированию частных вкладов стало лидерство банка во внедрении новых продуктов. Банк не слишком заботила реакция конкурентов на эти инициативы. В отношении субботнего графика один из руководителей сказал: «Хотя мы обычно исследуем потенциальные действия конкурентов, при принятии решений такого типа мы осуществляем свой собственный анализ и решаем, что хорошо для нас. Если это ценная идея, мы используем ее». Если конкурент первым представляет новый продукт, банк может перенять его, если от этого выиграет клиент и повысится прибыльность. Потери клиента должны быть минимизированы, как объяснил один из управляющих: «Если не мы первые предложили новый продукт, мы просим наших клиентов подождать, пока он появится и у нас. Большинство людей будет ждать, чтобы не менять установившиеся банковские отношения. Из-за ценовой политики, которая основана на гибкой системе применения различных инструментов, Монреальский банк никогда не брал на себя инициативу по снижению цен в отрасли». Дружеское, вежливое и компетентное обслуживание всегда было важной составляющей работы с частными вкладчиками. Но это, как заметил один из руководителей, также вносило и некоторые трудности. «Хотя мы и осознавали важность персонального обслуживания частных клиентов, но разработка программ обучения для 20 000 сотрудников филиалов банка, контактирующих с потребителями, могла не окупиться. Первое, что нужно было учитывать, это технологические инновации. И второе: если бы мы осуществили обучение работников, другие банки могли легко их у нас переманить.» Операции Сеть филиалов Основой операций с частными лицами была обширная сеть филиалов, которую имел каждый главный банк. Через эту сеть банки получали стабильные дешевые средства со всей Канады. Также через эту сеть они могли удовлетворить кредитные потребности физических лиц и мелких компаний. В октябре 1982 г. Монреальский банк имел 1238 отделений в Канаде -третье место по этому показателю в банковской сфере. Хотя чистый прирост с октября 1976 г. составил лишь 6 новых филиалов, в текущий период было открыто и ликвидировано около 200 филиалов. До середины 70-х годов выполнение прогнозов зависело от удовлетворения потребностей коммерческих организаций, и расположение банковских отделений было соответственным. Но этот подход изменился, и теперь основной акцент делался на улучшение возможностей филиалов по привлечению частных клиентов. Рыночная доля возросла примерно на 0,5%. Закрытие некоторых отделений сказалось в уменьшении административных и капитальных затрат. Другие же ликвидированные филиалы были небольшими отделениями крупных филиалов, работая, например, раз в неделю. Конечно, уменьшение административных и капитальных затрат на них было минимальным. Когда филиалы ликвидировались, 80% счетов переводились в соседние филиалы. Правда, неизвестно, сколько из этих счетов в действительности оставалось в банке после осуществления подобных изменений. Позже, когда открывался новый филиал там, где закрывались один-два существующих филиала, обслуживавших коммерческие организации в торговых центрах, все счета переводились в новый филиал. Эта рационализация осуществлялась в связи с дороговизной открытия новых отделений. Требовалось как минимум 10 млн. долл. вкладов для оправдания открытия нового филиала, осуществляющего полный перечень услуг. Многие из новых филиалов располагались в торговых центрах, где поток покупателей был велик, но они имели высокие накладные расходы. Монреальский банк располагал 280 филиалами в торговых центрах. По некоторым оценкам, Королевский банк и СИБС каждый имели такое же количество филиалов в торговых центрах, хотя и в меньшей пропорции к общей сети. В планах на следующие два года предполагалась консолидация и закрытие 10% существующих филиалов. Традиционно, управляющий филиалами нес ответственность как за ежедневную административную деятельность, так и за выполнение кредитных функций. Из-за этих двойных обязанностей менеджеру приходилось играть роль «мастера на все руки». Типичный управляющий отделением был в возрасте 45 лет, имел 12-ю ступень образования и 15–20-летний стаж работы в банке. 85% были мужчины. Управляющие филиалами отвечали за обслуживание как частных вкладчиков, так и всех остальных клиентов своего географического района, кроме крупнейших корпораций. Они принимали решение и выдавали персональные займы, жилищные ссуды и страховые вклады и управляли предоставлением других продуктов и услуг. Управляющие тратили 80% своего времени на кредитные операции, в основном по коммерческому кредиту. Если требуемая ссуда превышала полномочия менеджера, было необходимо с рекомендациями из филиала обращаться в районное отделение банка. Управляющий филиалом также отвечал за управление кадрами. Он был уполномочен нанимать, увольнять, повышать в должности, обучать, развивать и мотивировать персонал, состоящий из клерков, кассиров, бухгалтеров, административных управляющих, работников кредитного отдела и практикантов. Контроль за выполнением показателей в соответствии с банковскими процедурами и политикой был дополнительной ответственностью. Кроме того, управляющие филиала должны были принимать активное участие в общественной деятельности района, обычно в общественных обслуживающих организациях. Филиал был разделен по кредитным и административным функциям, где ссуды были в ведении кредитного отдела, а ежедневные операции, которые включали в себя вклады, снятие со счета, оплаты счетов, переводы фондов, открытие и аннулирование счетов и туристические чеки, относились к административному составу. Кроме этих услуг персоналу филиала также приходилось решать множество текущих задач, необходимых для функционирования филиала. Многие из этих задач были просты, часто повторялись и были компьютеризированы. В результате последних исследований началась реорганизация всех внутренних филиалов на коммерческое и частное направления. Эта реорганизация означала, что один управляющий будет отвечать за управление филиалом, работающим с частными вкладчиками или занимающимся кредитными операциями, но не за оба сразу. Компьютерные системы К концу 60-х годов Монреальский банк решил серьезно заняться разработкой собственной компьютеризированной информационной системы управления как для упрощения внутренних операций, так и для разработки ориентированных на потребителя продуктов, которые могли бы повысить конкурентоспособность в будущем. В начале 70-х годов другие банки также были заинтересованы в компьютеризации своих операций, тем не менее они предпочли установку существующей терминальной системы «on-line» (IBM), программное обеспечение которой позволяло осуществлять многие стандартизованные банковские операции. Внедрение уникальной системы Монреальского банка потребовало больше времени, чем ожидалось, с превышением выделенных бюджетных средств. Изначально Монреальский банк находился в менее выгодной позиции, так как компьютерная система требовала больших временных затрат, чем системы конкурентов, увеличивая операционные издержки и принося небольшую прибыль. Также банк позже других внес в список своих услуг кредитные карточки, не желая отвлекать время и усилия от программы компьютеризации филиалов для обеспечения необходимой системной поддержки. Тем не менее к 1975 г. первые филиалы были включены в сеть, а завершение процесса произошло в 1982 г. С подключением компьютерной системы устранялась большая часть бумажной работы и информация о всех клиентах банка хранилась в центральном отделении. Несмотря на то, что фактическое число занятых на внутренних операциях было относительно постоянно, число сотрудников на миллиард долларов внутренних активов уменьшилось с 1520 в 1977 г. до 610 в 1982 г. Основной причиной этого улучшения стала компьютеризация повторяющихся операций, ранее осуществляющихся вручную. За последние пять лет наблюдалось снижение внутренних банковских затрат на беспроцентные операции. В то же время конкуренты тоже снизили затраты, но и прибыль, чистые проценты и другие показатели дохода у них также резко снизились. Дерек Фрай, вице-президент системного развития, несмотря на первоначальные проблемы, пришел к мнению, что Монреальский банк находится в более выгодном положении, чем конкуренты, используя преимущества технологических изменений и инноваций, по двум причинам. Во-первых, из-за развития банком собственной системы были известны все внутренние детали, позволяющие полностью использовать все потенциальные возможности. Другие банки приобрели стандартную систему и были вынуждены ее модифицировать. Фрай понимал, что они не могли достичь того же уровня глубины знаний о своей системе, как это удавалось Монреальскому банку. Навыки и знания его команды были большим преимуществом. Также многие люди, работающие с этой системой, переводились в другие операционные отделы банка, принося с собой хорошее знание системы и возможностей ее более эффективного применения в различных сферах деятельности банка. Например, исполнительный вице-президент внутренних банковских операций с частными вкладами до этого был вице-президентом систем развития. Фрай считал, что такая мобильность внутри банка была уникальна и усилила положение банка. Второй причиной, по которой банковские системы получали преимущества от внедрения новых технологий, была централизация большинства операций. У конкурентов были преимущественно региональные системы, и при внедрении новых продуктов было необходимо создание новых связывающих систему программ. В мире компьютеров существует много путей достижения сходных результатов. Даже на технологическом уровне конца 1982 г. было немного явных различий. Тем не менее банку было ясно, что централизованная система облегчает повсеместное внедрение новых программ, примером чему служит организация разветвленной системы филиалов, для копирования которой конкурентам понадобилось около года. В результате другие банки выбились из графика, им приходилось изыскивать средства для развития компьютерной системы, чтобы догнать Монреальский. Как сказал один из руководителей: «Мы пытаемся использовать нашу технологию как конкурентное оружие. Теоретически добиться экономии от масштаба деятельности возможно с централизованной компьютерной системой, но я не верю, что у нас действительно есть существенное преимущество по затратам в данной области перед нашими главными конкурентами. Что у нас действительно есть – так это возможность создавать и внедрять больше новых продуктов. И для наших конкурентов довольно трудно быстро их дублировать. Во многих моментах централизованная компьютерная система отражает особенности нашей организации. Мы централизованная организация. Мы думаем таким образом и действуем так же. Самый легкий путь достижения общесистемной интеграции – это централизованная организация». Хотя компьютерные операции были централизованы, фиксация операций с частными вкладчиками велась в четырех различных бухгалтерских системах, не связанных между собой. Существовали следующие группы отдельных файлов: учет персональных вкладов, услуги по «Мастер-кард», учет жилищных ссуд и срочных вкладов. Можно было сделать так, чтобы эти системы «общались» между собой в будущем, если бы клиент захотел получить консолидированный отчет о всех своих операциях в банке. Было очевидно, что интегрированная система предоставит банку возможность внедрения программы управления финансовыми ресурсами для частных клиентов, аналогичной той, что уже была предложена корпоративным клиентам. Но в то время такая услуга не планировалась. Банкоматы 204 банкомата, соединенные с центральной компьютерной системой, осуществляли те же действия, что и обычные кассиры. Даже компьютер никак не мог узнать, из какого источника поступает информация. Новые IBM-ские банкоматы осуществляли работу с вкладами и снятием денег, оплату счетов и перевод средств между счетами. Мгновенные балансы счетов можно было получить из аппарата с 7 до 23 часов ежедневно, кроме воскресенья и праздников. В те времена главный компьютер не мог осуществлять операции с частными вкладами. Возможности и меню операций были сопоставимы с автоматизированными операциями других банков. Старые Инстабанк-724 были первоначальной версией банкоматов, и их возможности были ограничены. Банк имел четко сформулированный план распространения новых Инстабанк-центров. Их единовременное внедрение охватывало один город, в противоположность более широкому внедрению, применяемому конкурентами. Машины обслуживались банкомат-центром, а не так, как обычно в других банках, персоналом данного или соседнего филиалов. Следовательно, персонал филиала мог уделять больше времени услугам, ориентированным на потребителя. Хотя эти центры требовали значительных инвестиций, было важно, чтобы они работали в полную силу и так быстро, как только возможно. Поэтому были реализованы образовательные программы для персонала банка. К концу процесса внедрения всех Инстабанк-центров в городе число операций на одну машину в день было довольно высоким. Расчетная точка безубыточности машины находилась между 220 и 250 операциями в день. Машины стоили приблизительно 40 тыс. долл. каждая плюс наладка – 10 тыс. долл. Ежегодные затраты на функционирование центра составляли 15-20 тыс. долл. Доступный для использования 112 часов в неделю, банкомат, грубо говоря, приравнивался к 1,7 всего персонала филиала, работающего полный рабочий день и совершающего те же операции. Тем не менее каждый банкомат требовал приблизительно 0,7 дополнительного обслуживающего персонала в центре.

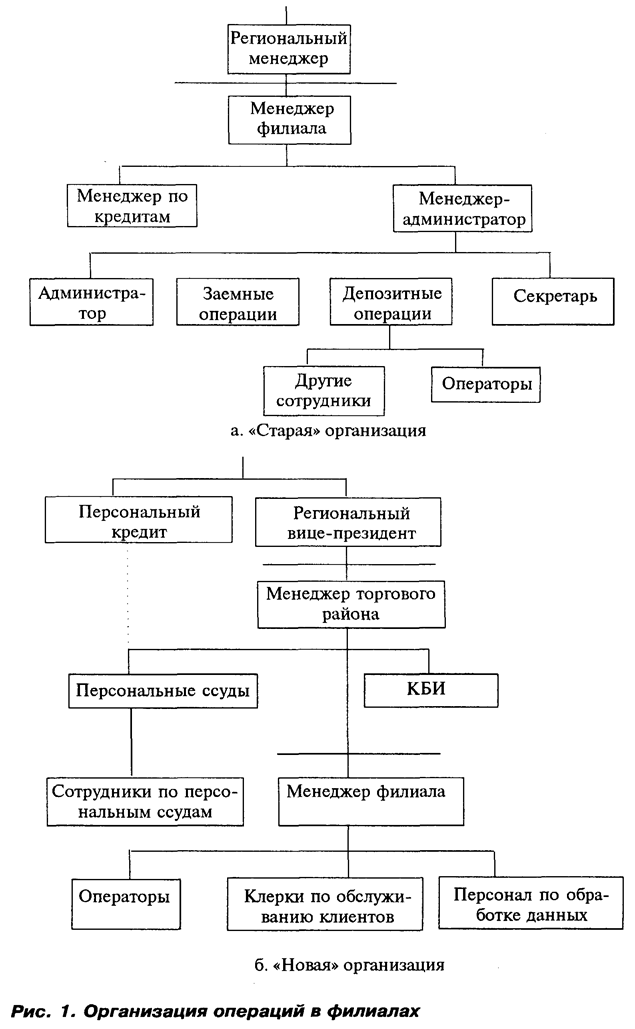

Инстабанк-центры работали в Калгари, Ванкувере, Эдмонтоне и Торонто. С каждым новым городом команда по внедрению приобретала опыт по установке и эксплуатации банкоматов. Старые машины Инстабанк-724 все еще использовались в восточных городах, в которых Инстабанк-центры еще не были внедрены и где использование банкоматов носило ограниченный характер. Банкоматы полностью не заменяли кассиров, работающих полный рабочий день. Банк намеревался использовать комбинацию кассиров и машин для удовлетворения нужд потребителей. Первые банкоматы Монреальского банка располагались в зданиях филиалов, их предполагаемое назначение – увеличение часов обслуживания. Следующим шагом банкоматы должны были перемещаться из помещения банка и использоваться как самостоятельные филиалы с ограниченным перечнем услуг. Имеющиеся банкоматы не рассматривались как заменители филиалов с полным перечнем услуг. В конечном счете предполагалось использование машин в филиалах с полным перечнем услуг в качестве экспресс-линии, быстрой замены кассира, оказывающего ограниченные услуги. Изучение банковских клиентов показало, что все клиенты, начавшие использовать банкоматы, были ими очень довольны. В течение месяца 20% всех операций частных клиентов в Калгари, Ванкувере, Эдмонтоне и Торонто стали осуществляться через банкоматы. Число операций, проводимых с помощью банкоматов, возросло до 1 млн. в месяц. Банк понимал, что использование машин не было проблемой для большинства клиентов. Хотя банк предполагал дальнейшее развитие системы банкоматов, он не намеревался продолжать эту работу больше, чем требовалось для того, чтобы оставаться конкурентоспособным. Как объяснил один из работников: «Наша система филиалов представляет собой постоянные грандиозные инвестиции в людей, кирпичи и раствор. Банкоматы требуют дополнительных инвестиций и должны конкурировать за средства с другими капитальными проектами». Системы Инновации не ограничивались новыми продуктами или услугами. Совершенствование обслуживания клиентов было направлено на улучшение доступности услуг филиалов с учетом транспортных потоков. Например, «экспресс-кассир», который работал только с вкладами и снятием со счета и только во время часов «пик». Также были установлены доски с примером заполнения бланков для вкладов и изъятий денег прямо перед ожидающими своей очереди, чтобы к кассиру они подходили с заполненными бланками. Некоторые филиалы применяли электронную контрольную систему, которая показывала первому человеку, стоящему в очереди, какой из кассиров освобождался. Другие заменили «стойки» столами, за которыми клиент и кассир сидели при осуществлении сложных операций, требующих больших временных затрат, чем вклады и изъятие денег. Реконструкция и реорганизация К 1980 г. в банке появилась необходимость как-то улучшить обслуживание клиентов и уменьшить ссудные потери. Была создана внутренняя группа по изучению ситуации и выработке плана действий для решения обеих проблем. Предложенный план включал реконфигурацию видов деятельности и организационные изменения чрезвычайной важности, которые должны были быть осуществлены в течение двух лет с начала выполнения (1 ноября 1982 г.). Внутренние операции разделялись на деятельность с физическими лицами и коммерческими организациями. На рис. 1 приводится организационная структура старой и новой структуры операций с физическими лицами. В соответствии с новым режимом филиалы больше не несли ответственности за маркетинг бизнеса как с физическими, так и с юридическими лицами. Внутри определенного торгового района назначался один филиал в качестве коммерческой банковской единицы (КБИ) и работающий только с коммерческими организациями. Другие филиалы удовлетворяли банковские потребности частных лиц. Однако филиалы, работающие с частными вкладчиками, должны были осуществлять рутинные операции с коммерческими клиентами от имени КБИ. Обсуждение выдачи ссуд могло проводиться в филиалах, обслуживающих частных лиц, но сотрудник кредитного отдела подчинялся не менеджеру филиала, а менеджеру по кредитам, не входящему в состав филиала. Возможно, что в будущем клиент, обращающийся за жилищной ссудой, будет встречаться со служащим кредитного отдела другого филиала, специализирующегося по жилищным ссудам. Сама встреча будет происходить или в филиале, или у клиента на дому. К 1984 г. планировалось создание 90 КБИ и примерно 1100 филиалов, работающих с физическими лицами. Целью реорганизации было предоставление потребителю лучших услуг путем специализации и большего профессионализма. Управляющий филиалом больше не должен был быть «мастером на все руки». Менеджер, имеющий хорошие навыки по частным операциям, направлялся на работу с физическими лицами. Но от него не требовалось знание коммерческого кредита. В результате теперь работали менеджеры 3–4-й градации, тогда как раньше требовались менеджеры 7–8-й градаций. Разница в зарплате была около 10 000 долл. С централизацией коммерческого бизнеса в одном филиале, обучение и повышение квалификации служащих кредитного отдела могли бы быть более эффективными. С более профессиональными кадрами банк имел возможность получать выгодные займы и лучше управлять ими. Ожидалось, что эти мероприятия улучшат ситуацию в области сокращения деятельности по предоставлению ссуд физическим лицам, Большинство КБИ планировалось разместить на 2-м этаже существующего филиала, и вследствие отсутствия стоек, разделяющих персонал и клиентов, затраты на помещение были ниже. Это также было удобно для клиентов, имеющих разнообразные финансовые потребности. Банковские исследования показали, что коммерческие клиенты предпочитали скорее банки, предлагавшие более широкий ассортимент высококачественных услуг, а не имеющие удобное месторасположение. Монреальский банк предполагал, что из-за консолидации коммерческих услуг в некоторых филиалах потеря коммерческих клиентов будет минимальна. Только Королевский банк делал нечто аналогичное этой области. Он открывал точки, примерно похожие на КБИ, но полностью не разделял частные, заемные и коммерческие операции на уровне филиала. Открытие по субботам и решение по рационализации деятельности филиалов В начале 1982 г. было произведено изучение городских частных клиентов для выявления наиболее важных для потребителей часов работы. Также клиентов спрашивали, сменили бы они филиалы, если бы те не работали в некоторые дни недели и что бы они считали компенсацией за однодневное закрытие банка. Результаты показали, что очень мало клиентов сменили бы банк, который не работает по понедельникам или вторникам. Для одного процента людей, которые бы ушли, компенсацией считалось бы открытие отделения на 0,5 дня. Возмещением также считались бы дополнительные вечерние часы работы банка, работа по субботам, банкоматы в помещении банка. Дополнительные часы работы соседних филиалов в этом торговом районе считались бы менее приемлемыми. До этого исследования банк провел изучение рейтинга атрибутов корпоративного имиджа среди населения. 2700 человек ответили и вернули опросники в банк. Результаты ответа на вопрос «Насколько важна для вас каждая из характеристик финансового института?» приводятся ниже. Важность атрибутов корпоративного имиджа: Чрезвычайно важные: 1) безопасное место для вложения денег 2) хорошее обращение с клиентами 3) удобные часы работы 4) расположение рядом с домом 5) легкое обналичивание чеков в любом филиале 6) лучшие проценты по сберегательным счетам Очень важные: 1) низкие проценты за чековые операции 2) лучшие проценты по персональным ссудам 3) широкий перечень услуг 4) лучшие проценты по депозитам 5) получение финансовых консультаций 6) удобное месторасположение 7) для всех слоев населения 8) филиалы по всей Канаде 9) имидж банка как примерного гражданина 10) лучшие ставки по жилищным ссудам 11) реклама хорошо объясняет предоставляемые услуги 12) большое количество филиалов Важные: 1) современный имидж 2) открыт по вечерам 3) хорошее качество рекламы 4) лидер в предложении новых услуг 5) открыт по субботам 6) почти всем предоставляет ссуды 7) привлекательные филиалы Используя эти исследования и другую информацию, отдел по планированию распределения сформулировал план рационализации и распределения, который был представлен руководству осенью 1982 г. Для снижения дальнейших расходов в плане предлагалось закрыть многие небольшие отделения и координировать часы работы филиалов внутри одного торгового района с максимальной пользой и наименьшими затратами на предоставление услуг в целом по району, но необязательно по каждому филиалу. Относительно предложения отдела планирования распределения закрыть некоторые филиалы и уменьшить часы работы других существовало мнение, что людям нужно предложить что-то другое, чтобы компенсировать закрытие и защитить долю рынка. Маркетинговая группа предложила субботнее открытие филиалов. Многие филиалы располагались в торговых центрах с высоким товарооборотом по субботам. Незначительный размер и большое количество операций, обычных для торговых центров по субботам, не были достаточно прибыльными для филиалов. Но Ассоциация управляющих торговыми центрами оказывала давление на эти филиалы, требуя, чтобы они работали по субботам, стимулируя товарооборот. В соответствии с этим планировалось увеличить число филиалов, работающих по субботам, с 20 процентов в 1982 г. до 33 процентов в 1984 г. Главный офис установил общие задачи для каждого региона, но не определил, какие из филиалов будут работать. Конкретные вопросы закрытия, открытия и увеличения часов работы решались на региональном уровне исходя из внутренних оценок потребностей клиентов в различных торговых районах. Торговый район обслуживался 8–12 филиалами. Хотя некоторые филиалы уже были по их собственной инициативе открыты по субботам, это предложение положило начало систематическому подходу к открытию филиалов по субботам. Некоторые филиалы планировали не работать по понедельникам, но с дополнительным задействованием рабочей силы чистое число рабочих часов увеличивалось незначительно, что стоило банку приблизительно 1 млн. долл. по стране в целом. Один регион уже принял план применять субботние открытия вместе с закрытием по понедельникам и предполагал дополнительно открыть 48 из 165 филиалов по субботам, что эквивалентно требовало 13,7 работников, занятых полный день. Ориентировочно было установлено, что для покрытия каждых 100 000 долл. затрат банк должен был увеличить вклады частных лиц на 2–3 млн. долл. Группа по оказанию банковских услуг частным лицам предполагала, что потребуется дополнительное привлечение 20–30 млн. долл., чтобы окупить работу по субботам. Услуги, предлагаемые по субботам, должны были ограничиваться частными вкладами, снятием денег, оплатой счетов, открытием и ликвидацией счетов, переводами и туристическими чеками, В результате филиалы будут укомплектованы в основном работниками, занятыми неполный рабочий день, для которых требуется минимальное обучение для работы с данными продуктами. Но на следующий полный рабочий день постоянный персонал должен будет дополнительно затратить время на выполнение субботней административной работы. Ни один другой крупный банк не применял политику дополнительных субботних часов. Но некоторые трастовые компании применяли ее довольно агрессивно. В частности, в 1976 г. «Канада-траст» начала работать с 8 до 20 часов с понедельника по пятницу и с 9 до 17 часов по субботам. За счет этого «Канада-траст» намного увеличила объем привлеченных вкладов. Хакер должен был принять решение по рекомендуемым предложениям в плане рационализации и распределения. Он соглашался с большинством рекомендаций, но был не уверен по поводу решения о субботних открытиях. Как он сказал: «Реорганизация делает субботние открытия более осуществимыми. В старой системе управляющие имели слишком много различных проблем, и мы не могли убедить их в выгоде увеличения часов обслуживания. Менеджеры хотели иметь меньшее количество часов, предназначенных на обслуживание клиентов, чтобы у них и у персонала оставалось больше времени для осуществления операций и другой работы в других областях, например, в области коммерческого кредита. Но с реорганизацией и разделением частных и коммерческих операций это предложение становится более привлекательным». Хакер понимал, что общее направление отрасли должно было основываться на автоматизации как можно большего количества операций. Постепенно клиенты учились пользоваться банкоматами, и статистические исследования показывали довольно хорошие результаты. Но исполнительному вице-президенту было непонятно, что вызывало постоянные изменения в доле рынка частных вкладов, и принесет ли открытие по субботам те же результаты, что и плановая реорганизация и рационализация филиалов. Возможно, банкоматы могут осуществлять те же услуги, но с меньшими затратами в долгосрочном периоде. Имеет ли смысл ускорять дальнейшее внедрение банкоматов? Аналогично, как лучше использовать 1 млн. долл. – на разработку новых продуктов или на инновационные услуги? Хакер знал, что банковская казначейская группа в общем предпочитала частные вклады любому другому источнику фондов, но лишь если за них платили разумную цену. Вопросы 1. Прокомментируйте основные принципы работы отдела маркетинга Монреальского банка. 2. Проанализируйте программу инновационного маркетинга, укажите ее сильные и слабые стороны. 3. На чем строилось конкурентное преимущество банка? 4. В чем сходство и отличие внедрения компьютерных систем в деятельность Монреальского банка и банков России? 5. Какое место в деятельности банка должна занимать маркетинговая служба? 6. Какими принципами следует руководствоваться при ее построении и какую организационную структуру она должна иметь? 7. Как вы оцениваете реорганизацию, проведенную в Монреальском банке? 8. Приведет ли к росту рыночной доли открытие филиалов банка по субботам? 9. Как на этот показатель повлияет более широкое применение банкоматов? 10. Какие альтернативы, направленные на рост показателя рыночной доли, вы можете еще предложить? | |||||||||||||||||||||||||||||||||||||||||||