| Главная » Учебно-методические материалы » СТАТИСТИКА » Финансовая статистика: конспект лекций. Шерстнева Г.С. |

| 18.12.2011, 22:17 | |

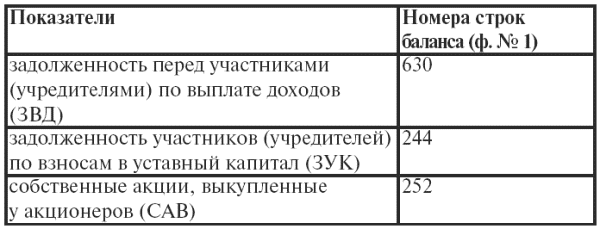

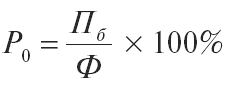

| Институциональная единица представляет собой хозяйствующий субъект, который имеет юридическое лицо, активы и обязательства (т. е. предприятия, занимающиеся определенной деятельностью). Предмет статистики финансов предприятия – количественная сторона финансово-денежных отношений, неразрывно связанная с их качественными характеристиками по поводу распределения, образования и использования финансовых ресурсов и выполнения друг перед другом обязательств хозяйствующих субъектов перед финансово-банковской системой и государством. Основные задачи финансов предприятий: 1) изучение состояния и развития финансово-денежных отношений хозяйствующих субъектов; 2) выявление направлений использования денежных средств; 3) анализ структуры и объема источников формирования финансовых ресурсов; 4) анализ динамики и уровня рентабельности (доходности), прибыли предприятия; 5) оценка состояния платежеспособности и финансовой устойчивости; 6) оценка выполнения финансово-кредитных обязательств хозяйствующими субъектами. Сбор данных о показателях, которые отражают финансовое положение предприятия, осуществляется на базе формирующейся государством бухгалтерской и статистической отчетности. Основные документы финансовой отчетности, анализируемые в процессе оценки: 1) бухгалтерский баланс; 2) отчет о прибылях и убытках; 3) отчет о движении денежных средств. В статистике финансов предприятий используются показатели, которые отражают финансовое положение институциональных единиц, поступление, распределение и характер использования денежных средств, размеры и структуру задолженности, в том числе просроченной, и др. Широко используются при статистическом изучении основных закономерностей финансового состояния предприятий методы группировок, структурного анализа, регрессионного и корреляционного анализа, рядов динамики, индексный метод и др. Рассмотрим наиболее важные показатели финансовой деятельности предприятий. 1. Прибыль (убыток) по состоянию на конец отчетного года – это финансовый результат, который выявлен на основе бухгалтерского учета всех финансовых операций предприятий и представляющий собой сумму прибыли (убытка) от продажи основных средств, продукции, работ, услуг, другого имущества предприятия и чистых доходов от внереализационных операций. Данные по прибыли приводятся в статистике в фактических действующих ценах, по методологии и структуре соответствующих лет. 2. Рентабельность характеризует эффективность деятельности предприятий. Рентабельность продукции определяется как отношение между величиной прибыли от продажи продукции и издержками на производство и реализацию продукции. Рентабельность активов – это отношение прибыли к средней стоимости активов предприятия. 3. Оборотные средства предприятия – это авансированная в денежной форме стоимость, которая принимает в результате оборота средств форму фондов обращения и оборотных фондов, которые необходимы для поддержания постоянного кругооборота и возвращающиеся в исходную форму после ее завершения. В оборотные производственные фонды включаются: 1) расходы будущих периодов и производственные запасы; 2) полуфабрикаты собственного изготовления и незавершенное производство; 3) производственные запасы. К фондам обращения относятся готовая продукция на складах и товары отгруженные, средства в расчетах с потребителями продукции (в частности, дебиторская задолженность и денежные средства на счетах). 4. Оборачиваемость оборотных средств определяется как соотношение средней стоимости оборотных средств и издержек на производство реализуемой продукции, умноженное на число дней в периоде. 5. Денежные поступления предприятий включают всю сумму денежных средств, поступающих от реализации продукции, выполненных работ, оказания услуг на предприятии. 6. Кредиторская задолженность – задолженность по расчетам с поставщикам и подрядчикам за поставленные товары, выполненные работы, оказанные услуги, задолженность по выданным векселям, с дочерними предприятиями, со служащими и работающими по оплате труда, с бюджетом и внебюджетными фондами, по полученным авансам, а также суммы полученных авансов по планирующимся платежам. 7. Дебиторская задолженность – это задолженность за товары, работы и услуги по расчетам с дебиторами, по векселям, с дочерними предприятиями, с персоналом по прочим операциям, с бюджетом, с прочими дебиторами (задолженность подотчетных лиц, авансы, выданные поставщикам и подрядчикам с учетом сумм, уплаченных иными предприятиям, авансов по предстоящим расчетам). 8. Просроченная задолженность – это задолженность, не погашенная в оговоренные договором сроки. 9. Финансовые вложения – это долгосрочные и краткосрочные инвестиции предприятий в ценные бумаги (портфельное инвестирование), процентные облигации местных и государственных займов, в уставные фонды иных предприятий, образованных на территории страны, капитал за рубежом, а также предоставленные другим предприятиям займы и кредиты (ссудное инвестирование). 10. Финансовая устойчивость предприятия определяется состоянием финансовых ресурсов, которые обеспечивают бесперебойный, расширенный процесс производства и реализацию продукции на основе роста прибыли. Основными показателями финансовой устойчивости предприятия являются следующие коэффициенты: 1) коэффициент автономии – удельный вес собственного капитала в общей сумме капитала. Он определяет степень независимости от внешних источников финансирования; 2) коэффициент обеспеченности собственными оборотными средствами рассчитывается как отношение собственных оборотных средств к оборотным активам, находящимся в наличии у предприятия. Он характеризует обеспеченность предприятия собственными оборотными средствами, достаточными для его финансовой устойчивости; 3) платежеспособность характеризует возможность предприятия своевременно рассчитываться по своим внешним обязательствам. Одним из показателей платежеспособности является коэффициент текущей ликвидности, который рассчитывается как отношение оборотных активов к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов и займов, кредиторской задолженности. Для признания структуры баланса организации неудовлетворительной, а организации – неплатежеспособной достаточно выполнения одного из следующих условий: 1) если на конец отчетного периода коэффициент текущей ликвидности имеет значение менее 2; 2) если на конец отчетного периода коэффициент обеспеченности собственными средствами имеет значение менее 0,2. Основные показатели агрегирования баланса представлены в таблице 15. Таблица 15Основные показатели агрегированного баланса Окончание табл 15 Таблица 16Взаимосвязь статей баланса предприятия Система показателей анализа финансов предприятия:1)  где Р0 – общая рентабельность; Ф – среднегодовая стоимость основных производственных средств, нематериальных активов и материальных оборотных средств; Пб – общая сумма балансовой прибыли; 2)  где Ррп – рентабельность от реализации продукции; С – полная себестоимость реализации продукции; Прп – прибыль от реализации продукции. Прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств и доли чистой прибыли в выручке от объема реализации и средней величины активов; 3)  где Ок – общая оборачиваемость капитала; К – капитал предприятия основной, материальные оборотные средства, нематериальные активы и фонды обращения; В – выручка от реализации продукции. Оценивается финансовая устойчивость организации путем сравнения имеющегося объема запасов и величины источников, необходимых для их формирования, источниками которых являются собственный оборотный капитал, постоянный капитал и суммарные источники финансирования запасов. В динамике оценку и анализ устойчивости организации необходимо проводить одновременно и с помощью расчета коэффициентов обеспеченности запасов источниками их формирования. Коэффициент обеспеченности запасов собственным оборотным капиталом: 1) Козок = СОК / ЗКоэффициентами, также характеризующими финансовую устойчивость, являются коэффициент автономии Ка и коэффициент обеспеченности оборотных активов Кооа (данные коэффициенты в то же время характеризуют структуру капитала организации): 2)  где К а – коэффициент автономии; Сс – собственные средства; S с – сумма всех источников (валюта баланса); 3) Кооа = СОК / ОА;4)  где Куст – коэффициент устойчивости; Кз – кредиторская задолженность и другие заемные средства (без кредитов банков и займов); Сс – собственные средства; 5) Км = (СК-ВА) / СК,где Км – коэффициент маневренности; СК – собственный капитал (стр. 490 баланса); ВА – внеоборотные активы (стр. 190 баланса); 6) КТЛ = ОА / ВТО,где КТЛ – коэффициент текущей ликвидности; ОА – оборотные активы (стр. 290 баланса); ВТО – внешние текущие обязательства, где ВТО = ТО (стр. 690) – резерв предстоящих расходов (стр.650) и доходы будущих периодов (стр. 640); 7) Ка /ликв = Анл / ТО,где Ка /ликв – коэффициент абсолютной ликвидности; Анл – наиболее ликвидные активы (денежные наличные средства в пути, на счетах, краткосрочные финансовые вложения (например в ценные бумаги), долгосрочные финансовые вложения); 8)  где Ко – коэффициент оборачиваемости; Тс – объем товарной продукции; Со – средний остаток оборотных средств, участвующих в обороте. Коэффициент общей ликвидности определяет потенциальную способность предприятия расплачиваться по текущим обязательствам за счет имеющихся оборотных активов. Снижение коэффициента ликвидности говорит о том, что возможностей у предприятия по погашению обязательств остается все меньше, следовательно, необходимо найти причины ухудшения ситуации и варианты ее исправления. Причина снижения коэффициента ликвидности: вовремя неоплаченные те или иные счета – это происходит осознанно по простой причине – не хватает собственных средств на ведение текущей деятельности компании. К тому же заработанные собственные средства – это, безусловно, прибыль. Осуществление производственной деятельности – это создание оборотного капитала и приобретение внеоборотных активов. Одна из причин сокращения коэффициента общей ликвидности состоит в том, что организация может перенасытиться капитальными вложениями – строительством цехов, приобретением оборудования, других компаний, т. е. осуществить приобретения, которые ей сейчас не по средствам. Капитальные затраты, которые превысят прибыль компании, соответственно, потребуют привлечения дополнительных заемных средств. Опережающий рост заемных средств приведет к снижению показателей ликвидности (табл. 17). Причины снижения коэффициента общей (текущей) ликвидности. Еще одна причина снижения коэффициента ликвидности связана с финансированием затрат на приобретение основных фондов. Стоит соблюдать правила, что краткосрочные кредиты должны привлекаться на финансирование оборотного капитала, долгосрочные – на финансирование капитальных затрат, т. е. для сохранения нормальной ликвидности величина капитальных затрат не должна быть выше суммы заработанной за период прибыли и долгосрочного кредитования, привлеченного за период. К сожалению, в реальности не все могут получить долгосрочное кредитование на строительство, перевооружение и на модернизацию. Приходится искать выход – привлекать краткосрочные кредиты на финансирование капитальных затрат, следовательно, в этом случае можно ожидать снижения показателей ликвидности. Из этого, можно сделать вывод, что в большинстве случаев причиной уменьшения коэффициента ликвидности является то, что предприятие мало заработало, т. е. не получило достаточно прибыли или оказалось в убытке, либо потратило на текущую деятельность больше, чем смогло получить. Анализы показателей рентабельности и финансовой независимости аналогичны. | http://lib.rus.ec |