| Общая информация » Каталог студенческих работ » ДРУГИЕ ЭКОНОМИЧЕСКИЕ ДИСЦИПЛИНЫ » Инвестиции и инвестиционный анализ |

| 13.04.2020, 12:36 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

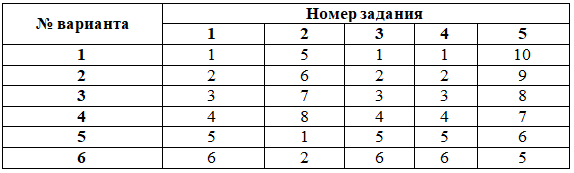

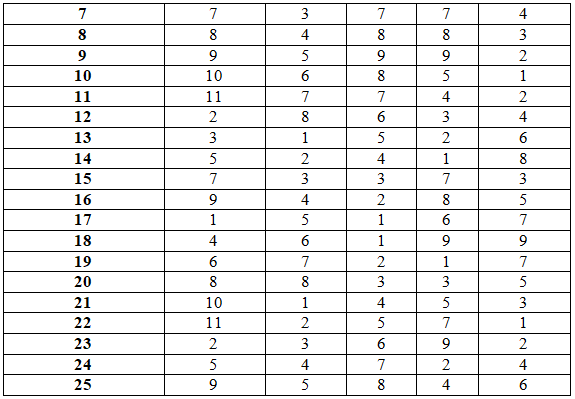

Номер варианта контрольной работы совпадает с номером строки в списке группы (в журнале или ведомости), в котором указана фамилия студента.

Задание 1 1. Инвестиционный проект осуществляется 10 лет. Результаты и затраты по проекту приведены в таблице. Норма дисконта 10%. Определить чистый дисконтированный доход по проекту.

2. Результаты и затраты по инвестиционному проекту приведены в таблице. Норма дисконта - 15%. Расчетный период 6 лет. Определить индекс доходности и срок окупаемости проекта.

3. Затраты и результаты по проекту представлены в таблице. Расчетный период 5 лет. Определить внутреннюю норму доходности проекта.

4. Рассматриваются два проекта с различным распределением капитала во времени. Предполагается, что результаты по проектам равны. Затраты представлены в таблице. Норма дисконта 15%. Определить наиболее экономически предпочтительный вариант инвестиционного проекта. При решении использовать показатель приведенных затрат.

5. Затраты и результаты по инвестиционному проекту приведены в таблице. Определить внутреннюю норму доходности проекта.

При решении последовательно использовать норму дисконта Е от 30 до 60% с интервалом в 5 или 10%. 6. Инвестиционный проект осуществляется 10 лет. Результаты и затраты по проекту приведены в таблице. Норма дисконта 20%. Определить индекс доходности проекта.

7. Используя исходные данные задачи 5, определить согласится ли инвестор вкладывать средства в проект при требуемой им норме дохода на капитал 40%. 8. Используя исходные данные задачи 6, определить срок окупаемости инвестиций при различной норме дисконта. 9. Доход от производственной деятельности по инвестиционному проекту с учетом амортизационных отчислений составил в 1-й год - 1,2 млрд. руб.; во 2-й год - 1,36 млрд. руб.; в 3-й год - 1,62 млрд. руб.; в 4-й год - 1,95 млрд. руб.; в 5-й год - 1,73 млрд. руб. Общая сумма инвестиций по проекту, приведенная к началу его реализации, равна 3,85 млрд. руб. Норма дохода на капитал 15%. Определить чистый дисконтированный доход по инвестиционному проекту. 10. Инвестиционный проект осуществляется 6 лет. Сумма инвестиций распределена по годам (млрд. руб.): 1-й год - 2,74; 2-й год - 1,56; 3-й год - 1,83. Проектируемая прибыль после уплаты налогов составит по годам (млрд. руб.): 1,12; 1,45; 1,63; 2,84; 2,93; 3,26. Амортизационные отчисления по годам реализации проекта (млрд. руб.): 0,98; 1,01; 1,02; 1,04; 1,05; 1,0. Норма дохода на капитал 20%. Определить индекс доходности инвестиционного проекта. 11. Результаты реализации инвестиционного проекта составили (млрд. руб.): в 3-й год - 6,4; в 4-й год - 7,8; в 5-й год - 8,5; в 6-й год - 9,2. Затраты по проекту (млрд. руб.): в 1-й год - 4,1; во 2-й год - 3,2; в 3-й год - 1,3; в 4-й год - 1,15; в 5-й год - 1,18; в 6-й год - 2,14. Норма дохода на капитал 20%. Определить срок окупаемости инвестиционного проекта.

Задание 2 1. Эксплуатационные затраты на реализацию инвестиционного проекта составят по годам (млрд. руб.): в 4-й год - 1,27; в 5-й год - 1,48; в 6-й год - 1,53. Капитальные затраты по проекту (млрд. руб.): в 1-й год - 1,37; во 2-й год - 2,43; в 3-й год - 2,18. Выручка от продажи произведенной продукции по годам осуществления проекта составит (млрд. руб.): в 4-й год - 4,82; в 5-й год - 4,96; в 6-й год - 6,23. Определить внутреннюю норму доходности инвестиционного проекта. 2. Чистый приток от операционной деятельности по инвестиционному проекту составил (млрд. руб.) в 1-й год реализации - 0,95; во 2-й год - 1,25; в 3-й год - 1,64; в 4-й год - 1,93; в 5-й год - 1,72. Общая сумма инвестиций по проекту, приведенная к началу его реализации, равна 2,158 млрд. руб. Норма дохода на капитал 15%. Определить чистый дисконтированный доход по инвестиционному проекту. 3. Инвестиционный проект осуществляется 6 лет. Сумма инвестиций распределена по годам (млрд. руб.): в 1-й год - 2,50; во 2-й год - 1,24; в 3-й год - 1,57. Проектируемый чистый доход составит по годам (млрд. руб.): 0,85; 1,24; 1,48; 2,63; 2,88; 3,27. Амортизационные отчисления по годам реализации проекта (млрд. руб.): 0,85; 0,88; 0,92; 0,91; 0,87; 0,90. Определить поток реальных денег по проекту. 4. Поток реальных денег по инвестиционному проекту распределен по годам его реализации (млрд. руб.): 1-й год - (-2,56); 2-й год - 2,45; 3-й год - 2,83; 4-й год - 3,46; 5-й год - 3,59. Общая сумма инвестиций была вложена в первый год осуществления проекта и составила 3,84 млрд. руб. Норма дохода на капитал 10%. Определить индекс доходности инвестиционного проекта. 5. Эффект от инвестиционной деятельности составил по годам реализации проекта (млрд. руб.): 1-й год - (-2,835); 2-й год - (0); 3-й год - (0); 4-й год - (0); 5-й год - (0,495). Эффект операционной деятельности при реализации проекта по годам (млрд. руб.): 1-й год - (1,63); 2-й год - (1,76); 3-й год - (1,84); 4-й год - (1,90); 5-й год - (1,73). Норма дохода на капитал 15%. Определить чистый дисконтированный доход по проекту. 6. Поток реальных денег по инвестиционному проекту по годам его реализации составил (млрд. руб.): (-4,82); 3,65; 3,87; 3,94; 4,15; 4,23. Собственный капитал инвестора 1,2 млрд. руб. Долгосрочный кредит был взят в первый год реализации проекта в сумме 5,6 млрд. руб. с погашением равными долями, начиная со второго года осуществления проекта. Определить сальдо реальных денег по инвестиционному проекту. 7. Инвестиционный проект осуществляется 5 лет. Сумма инвестиций в первый год реализации проекта составила 3,5 млрд. руб. Проектируемый чистый доход по годам реализации проекта (млрд. руб.): 1,27; 1,35; 1,56; 1,62; 1,74. Амортизационные отчисления по проекту (млрд. руб.) по годам: 0,72; 0,75; 0,68; 0,70; 0,65. Сальдо финансовой деятельности по годам реализации проекта (млрд. руб.): 3,5; (-0,72); (-0,7); (-0,73); (-0,69). Определить сальдо накопленных реальных денег по годам проекта. 8. Поток реальных денег по инвестиционному проекту распределен по годам его реализации (млрд. руб.): (-1,85); 1,96; 2,13; 2,16; 2,25; 2,37. Собственный капитал инвестора составил 1,48 млрд. руб. Долгосрочный кредит взят в первый год в сумме 6,36 млрд. руб, возвращается во 2-й и 3-й годы половина всей суммы, остальная часть долга возмещается равными долями в последующие годы. Определить сальдо накопленных реальных денег по проекту.

Задание 3 1. Выручка от реализации продукции проекта составила по годам (млрд. руб.): 4,86; 5,34; 5,67; 6,12; 6,35. Суммарные постоянные и переменные затраты на производство (млрд. руб.): 2,45; 2,62; 2,58; 2,93; 3,42. Кредит не брался, проект полностью финансируется из собственных средств инвестора. Амортизация оборудования составляет 1,125 млрд. руб. в год. Налог на прибыль 35%. Вложения в основной капитал в первый год реализации проекта 5,625 млрд. руб., прирост оборотного капитала 1,2 млрд. руб. Определить поток реальных денег по проекту. 2. Предприятие с акционерной формой собственности реконструируется. Государственный бюджет взял на себя частичное финансирование проекта реконструкции в размере 30% от общей суммы инвестиций при условии получения пропорциональной доли в дополнительной продукции, которую будет производить предприятие. Дополнительный объем продукции составит 650 тыс. ед. в год. Цена продукции 53500 руб. Эксплуатационные затраты на производство продукции 20000 руб./ед. Реконструкция проводится три года с распределением инвестиций (млрд. руб.) по годам: 12; 23; 13,6. Расчетный период 7 лет. Норма дохода на капитал 10%. Определить бюджетный эффект за весь расчетный период. 3. Государственный бюджет финансирует проект строительства предприятия с государственной формой собственности. Общая сумма инвестиций распределится по годам строительства предприятия (млрд. руб.): 16,7; 25,3; 14,2. Производство продукции предполагается в объеме 900 тыс. ед. в год. Цена продукции 43000 руб./ед. Эксплуатационные затраты 25400 руб./ед. Дополнительные налоговые поступления в бюджет при реализации проекта составят 10 млрд. руб. в год, начиная с 4-го года. Норма дохода на капитал 10%. Расчетный период 7 лет. Определить суммарный бюджетный эффект. 4. Инвестиционный проект по созданию предприятия финансируется из средств государственного бюджета. В результате занятость населения в регионе увеличится, а расходы бюджета по обеспечению безработных снизятся на 15,6 млрд. руб. в год. Необходимая сумма инвестиций по годам строительства предприятия (млрд. руб.) составляет: 23,6; 25,7; 16,5. Дополнительные налоговые поступления в бюджет 12,4 млрд. руб. в год, начиная с 4-го года реализации проекта. Норма дохода на капитал 15%. Расчетный период 6 лет. Определить суммарный бюджетный эффект от реализации инвестиционного проекта. 5. Производственная мощность государственного предприятия увеличилась после реконструкции на 300 тыс. ед. продукции. Реконструкция осуществлялась три года. Инвестиционные расходы составили (млрд. руб.): в 1-год - 6,2; во 2-й год - 8,4; в 3-й год - 7,1. Эксплуатационные затраты на производство дополнительной продукции составят 5,6 млрд. руб. в год, начиная с 4-го года реализации проекта. Дополнительный объем продажи продукции в 4-й год - 100 тыс. ед.; в 5-й год - 200 тыс. ед.; в 6-й год 300 тыс. ед. Цена продукции составляет 90000 руб./ед. Увеличение налоговых поступлений в бюджет в 4-й год - 0,5 млрд. руб.; в 5-й год - 0,6 млрд. руб.; в 6-й год - 0,7 млрд. руб. Норма дохода на капитал 10%. Расчетный период 6 лет. Определить суммарный бюджетный эффект от реализации инвестиционного проекта. 6. Бюджетные затраты по реализации инвестиционного проекта составят: на строительство производственных зданий и сооружений 15,3 млрд. руб. в 1-й год и 21,4 млрд. руб. во 2-й год; на покупку оборудования, машин и механизмов 12,5 млрд. руб. во 2-й год и 26,8 млрд. руб. в 3-й год; на увеличение оборотного капитала 9,6 млрд. руб. в 1-й год и 8,2 млрд. руб. во 2-й год; эксплуатационные затраты на производство продукции 24,5 млрд. руб. в год, начиная с 4-го года осуществления проекта. Выручка от продажи продукции составит в 4-й год 69,8 млрд. руб.; в 5-й год 73,2 млрд. руб.; в 6-й год 76,5 млрд. руб. Норма дохода на капитал 10%. Определить бюджетный эффект от реализации инвестиционного проекта. 7. В регионе строится новое промышленное предприятие на 3200 рабочих мест. Содержание одного безработного обходится государственному бюджету в среднем 5,7 млн. руб. в год, включая затраты на профессиональную переподготовку. Предполагается, что безработица в регионе снизится на величину, равную количеству новых рабочих мест, обеспеченных в результате реализации инвестиционного проекта. Инвестиции в строящееся предприятие составят (млрд. руб.) по годам: 24,3; 26,5; 23,7. Эксплуатационные расходы на производство продукции равны 18,63 млрд. руб. в 4-й год и затем увеличиваются на 10% ежегодно. Объем производимой продукции 800 тыс. ед. в 4-й год реализации проекта и увеличивается на 50 тыс. ед. ежегодно, достигая 950 тыс. ед. Цена продукции 32600 руб./ед. Норма дохода на капитал 15%. Расчетный период 7 лет. Определить суммарный народнохозяйственный эффект от реализации инвестиционного проекта. 8. Инвестиционный проект осуществляется 5 лет. Сумма инвестиций составит в 1-й год - 14,58 млрд. руб.; во 2-ой год - 23,64 млрд. руб. Эксплуатационные затраты (млрд. руб. равны: в 3-й год - 16,8; в 4-й год - 24,2; в 5-й год - 25,4. Выручка от продажи продукции предприятия, построенного по проекту, составит (млрд. руб.): в 3-й год - 32,7; в 4-й год - 34,8; в 5-й год - 37,5. Снижение бюджетных расходов на преодоление безработицы из-за обеспечения новых рабочих мест составляет 6,5 млрд. руб. в год, начиная с 3-го года. Норма дохода на капитал 10%. Определить экономическую эффективность реализации инвестиционного проекта. 9. Инвестиционная компания имеет две альтернативные возможности вложения денежного капитала в сумме 7 млн. руб.: 1) в ценные бумаги с годовой доходностью 10 % и уровнем риска в 2 %; 2) в создающееся предприятие в расчете на 20 % годового дохода при уровне риска 4 %. Выбрать наиболее эффективный вариант с учетом дохода за 5-летний период.

Задание 4 1. Реализуются два инвестиционных проекта со следующим распределением денежных потоков во времени (млн. руб.): проект А: (-100); (-50); 30, 60, 70, 70; проект В: (-90); (-40); 30, 50, 50, 60. Норма дисконта динамична: 10 %; 12 %; 8 %; 8 %; 9 %; 7 %. Выбрать наиболее эффективный проект при условии денежного потока постнумерандо. 2. Зависимость чистого дисконтированного дохода проектов от нормы дисконта представлена в таблице:

Определить приоритеты в реализации проектов при изменении цены капитала с интервалом в 5 %. 3. Эквивалентный аннуитет для проекта А составляет 3,2 млн. руб., для проекта В 5 млн. руб. Норма дисконта 15 %. Инвестиции в проект А составили 70 млн. руб. в 1-й год его реализации и 30 млн. руб. во 2-й год. Инвестиции в проект В составили 45 млн. руб. в 1-й год его реализации и 65 млн. руб. во 2-й год. Расчетный период 6 лет. Выявить проект с наибольшей финансовой отдачей на вложенный капитал при условии потока пренумерандо. 4. Инвестиционная компания рассматривает возможность реализации пяти проектов со следующими параметрами:

Собственный капитал компании 90 млн. руб. Норма прибыли 15 %. Возможно получение 30 млн. руб. кредита под 20 % годовых. Дополнительный кредит может быть взят с условием выплаты 30 % годовых. Сформировать инвестиционный портфель компании и распределить источники финансирования по проектам. 5. Имеется три альтернативных инвестиционных проекта со следующим распределением финансовых потоков во времени (млн. руб.): проект А: (-50); (-80); 60; 70; 50; проект В: (-90); 20; 30; 60; 40; проект С: (-70); (-70); 90; 75; 35. Собственный капитал 50 млн. руб. Норма прибыли 10 %. Кредит может быть взят при условии выплаты 15 % годовых. Выбрать приоритетный проект, если стратегическая цель управления состоит в наращивании рыночной стоимости инвестиционной компании. 6. Имеется три независимых проекта. Финансовые потоки распределены во времени (млн. руб.): проект А: (-60); 50; 40; 30; проект В: (-40); 35; 55; 50; проект С: (-45); 40; 30; 35. Собственный капитал инвестора 70 млн. руб. Норма прибыли 10 %. Цена заемного капитала 18 %. Максимально допустимая сумма кредита 35 млн. руб. Выбрать проекты для реализации при условии, что стратегическая цель управления инвестициями состоит в максимизации финансовой отдачи на вложенный капитал. 7. Инвестиции в проект распределены по годам (млн. руб.): в 1-й год 40; во 2-й – 30; в 3-й – 26. Чистый приток от операционной деятельности (млн. руб.): в 4-й год 43; в 5-й – 60; в 6-й – 52; в 7-й – 45. Собственный капитал инвестора 60 млн. руб. Кредит берется с условиями: возвращение основной суммы начиная с 5-го года реализации проекта равными долями в течение 3-х лет, годовой процент по кредиту – 10. Оценить финансовый результат реализации проекта за 7 лет. 8. Реализуется инвестиционный проект. Чистый дисконтированный доход проекта составляет 25,1 млн. руб., индекс доходности 1,6. Инвестиции распределены на 2 года. В первый год капиталовложения финансируются за счет собственного капитала, который составляет половину от суммы необходимых инвестиций. Другая половина финансируется за счет кредита, взятого во 2-й год реализации проекта и возвращаемого равными долями в течение 3-х лет. Норма дисконта 10 %. Определить сальдо финансовой деятельности по проекту. 9. Имеется несколько инвестиционных проекта со следующим распределением финансовых потоков во времени (млн. руб.): проект А: (-50); (-10); 50; 55; 40; проект В: (-27); (-40); 48; 60; 45; проект С: (-45); 15; 18; 16; 20; проект Д: (-32); (-18); 30; 21; 34; проект Е: (-50); 20; 35; 30; 25. Норма дисконта 10 %, денежный поток пренумерандо. Проекты А, В, С являются независимыми, проекты Д и Е - альтернативными. Фирма реализует только проекты, дающие прибыль не менее 30 коп. на каждый вложенный рубль. Сформировать инвестиционный портфель фирмы.

Задание 5 1. Предприятие специализируется на производстве электрооборудования. В 201_ г. предприятие получило убыток в размере 1 520 тыс. руб. Конъюнктурные исследования показали, что аналогичные предприятия, работающие в тех же условиях и по тому же принципу, имеют прибыль на уровне 5 % оборота. С целью достижения прибыли в размере 5 % от фактической выручки от реализации, руководство предприятия наметило четыре альтернативных выхода из кризисной ситуации: 1. Увеличение объема реализации. 2. Сокращение издержек. 3. Одновременное увеличение реализации и сокращение издержек. 4. Изменение ассортиментной политики. Провести анализ чувствительности прибыли к изменениям для каждого из четырех направлений увеличения рентабельности. Характеризуя четвертое направление выхода из кризиса, используйте данные по основным видам продукции предприятия, представленные в таблице (тыс. руб.)

2. Для производства запатентованного изделия создается новое предприятие. Руководители предприятия стоят перед выбором: какую из двух технологий производства предпочесть? Вариант А. Предприятие приобретает детали, осуществляет сборку годовых изделий из них, а затем продает. Ориентировочные затраты: постоянные –80 000 долл. в год; переменные – 34 долл. на единицу продукции. Ориентировочный баланс на начало года: чистые активы – 200 000 долл. (в том числе помещения и оборудование – 150 000 долл.); акционерный капитал – 200 000 долл. Вариант Б. Предприятие приобретает дополнительное оборудование, позволяющее производить некоторые детали на собственных производственных площадях, закупает недостающие детали и осуществляет сборку готовых изделий для продажи. Ориентировочные затраты: постоянные –185 000 долл. в год; переменные – 20 долл. на единицу продукции. Ориентировочный баланс на начало года: чистые активы – 300 000 долл. (в том числе помещения и оборудование – 250 000 долл.); акционерный капитал – 200 000 долл.; облигации (10%) –100 000 долл. (Проценты по облигациям включены в постоянные затраты). Максимально возможная производственная мощность по обоим вариантам - 10 000 единиц в год. Независимо от достигаемого уровня продажи цена изделия устанавливается на уровне 50 долл. за единицу. Требуется провести анализ результатов по каждому варианту (насколько позволяет имеющаяся информация) с соответствующими расчетами и схемами. Налоги не учитывать. 3. Рассчитайте сумму платежей по обслуживанию задолженности государства перед предприятием, если объем государственной задолженности по первому неисполненному в срок обязательству равен 100 тыс. руб. с периодом задолженности 52 дня; 50 тыс. руб. по второму неисполненному обязательству с периодом задолженности 20 дней. Учетная ставка ЦБ РФ на момент возникновения первой задолженности составляла 5%, на момент второй - 7%. 4. Определите курс акции (%) и рыночную стоимость акции при условии, что:

5. Рассчитайте расчетную курсовую стоимость акции (руб.), если:

6. Определите величину маржи (руб.) и уровень спрэда к максимальной цене спроса (%), исходя из следующих условий:

7. Определите относительный показатель доходности акции – ренит (%) при условии, что:

8. Рассчитайте рыночную цену акции сразу же после получения по ней дивидендов (руб.), если:

Оцените, насколько реальная цена акции ниже (выше) предполагаемой цены продажи и, следовательно, насколько целесообразно покупать эту акцию? 9. Определите, по какой цене инвестор может продать акцию при условии, что:

10. Определите средний размер дивидендов по всем акциям, по обыкновенным акциям (%) и рассчитайте сумму дивидендов, которую необходимо выплатить владельцам привилегированных, исходя из следующих условий:

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||