| Общая информация » Каталог студенческих работ » ДРУГИЕ ЭКОНОМИЧЕСКИЕ ДИСЦИПЛИНЫ » Инвестиции и инвестиционный анализ |

| 25.10.2017, 17:36 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Контрольная работа включает в себя выполнение четырех заданий по различным темам курса. Номер варианта студентом выбирается в соответствии с последней цифрой номера зачетной книжки. Варианты задания №1 В первом задании студенту предлагается оценить дисконтированные денежные потоки или, в зависимости от варианта, провести наращение денежных сумм. Номер варианта выбирается по последней цифре номера зачетной книжки студента. Вариант 1 Определите какую сумму надо инвестировать сегодня, чтобы через два года инвестор получил 260 тыс.руб., если вложения обеспечивают доход на уровне 12% годовых. Вариант 2 Рассчитайте, стоит ли инвестору покупать акцию за 900 руб., если он может вложить деньги в иные инвестиционные проекты, обеспечивающие 10% годовых. По прогнозным оценкам стоимость акции удвоится через три года. Вариант 3 Предприятию предложено инвестировать 25 млн.руб. на срок три года в инвестиционный проект, от реализации которого будет получен дополнительный доход в размере 8 млн.руб. Примет ли предприятие такое предложение, если можно «безопасно» депонировать деньги в банк из расчета 12% годовых? Вариант 4 Фирме нужно накопить 12 млн.руб., чтобы через два года приобрести необходимое для производства оборудование. Надежным способом накопления средств является приобретение безрисковых ценных бумаг с доходностью 8% годовых. Каким должно быть первоначальное инвестирование фирмы в ценные бумаги? Вариант 5 Малое предприятие имеет на счете в банке 1,5 млн.руб. Банк платит 9% годовых. Предприятие получило предложение войти всем своим капиталом в совместный инвестиционный проект. Согласно прогнозам через пять лет капитал должен удвоиться. Выгодно ли предприятию участвовать в данном проекте? Вариант 6 Какой суммой амортизационного фонда будет располагать предприятие по истечении пяти лет, если в конце каждого года будет вносить на депозитный счет банка по 120 млн.руб. из расчета 14 сложных годовых процентов? Вариант 7 Предприятию предложено инвестировать 200 млн.руб. на срок четыре года в инвестиционный проект. По истечении этого времени оно поучит дополнительные средства в размере 80 млн.руб. Примет ли предприятие такое предложение, если альтернативой ему является депонирование денег в банк из расчета 14% годовых? Вариант 8 Вам предложили инвестировать 200 тыс. рублей на четыре года при условии получения 150 тыс. рублей через три года, а в конце четвертого года - 200 тыс. рублей. Целесообразна ли такая инвестиция, при коэффициенте дисконтирования 14% в год? Вариант 9 Определить современную величину 37 млн.руб., которые должны быть выплачены через 5 лет. В течение этого периода на первоначальную сумму начислялись сложные проценты по ставке 13% годовых. Вариант 10 В результате инвестиции ожидаются доходы: 1-ый месяц – 45 тыс. рублей, во 2-ой месяц – 35 тыс. рублей, в конце третьего месяца 125 тыс. рублей, в начале четвертого месяца – 85 тыс. руб., в начале пятого- 90 тыс.руб. Какова стоимость этих доходов сегодня, если деньги приносят 2,5 % в месяц?

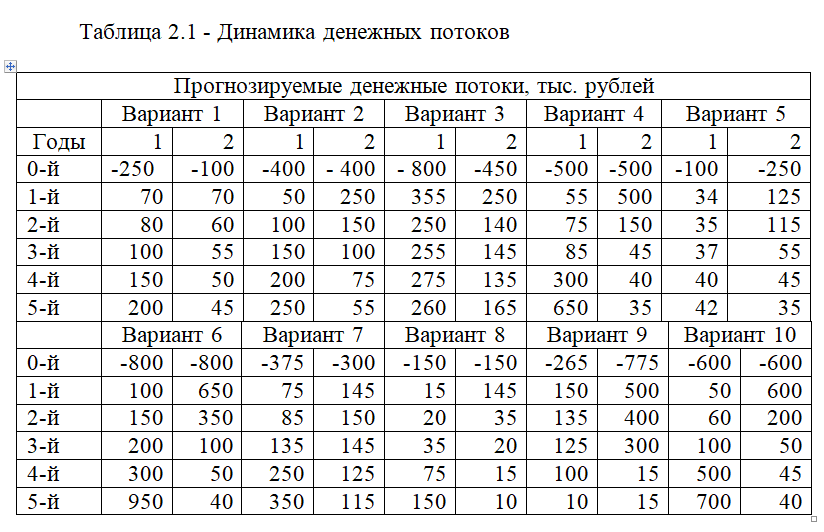

Варианты задания №2 Для решения предлагаемого задания №2 студент должен изучить методику определения основных показателей анализа и оценки инвестиционных проектов, ознакомиться с основными подходами к выбору лучшего варианта инвестирования. Исходные данные Предприятие рассматривает два альтернативных варианта вложения денежных средств. Исходные данные приведены в таблице 2.1 в виде краткой формы записи, в нулевой год осуществляются инвестиции. Необходимо провести экономическую оценку каждого проекта с расчетом показателей чистого приведенного эффекта, показателя внутренней нормы доходности проекта, индекса рентабельности инвестиций, сроков окупаемости инвестиций и выбрать оптимальный вариант. Финансирование проекта осуществляется за счет банковской ссуды. Процентная ставка (коэффициент дисконтирования) и цена авансированного капитала по вариантам представлены в таблице 2.2. Предприятие может внедрить инвестиционный проект со сроком окупаемости не более четырех лет. В случае, если невозможно сделать однозначный выбор необходимо провести расчет приростных затрат или построить точку Фишера.

Таблица 2.2 – Значения коэффициента дисконтирования и цены авансированного капитала

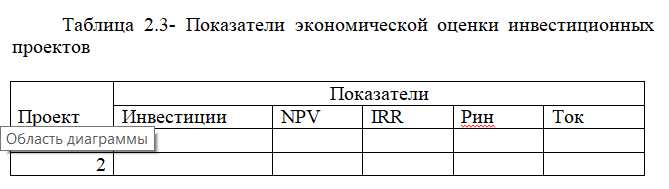

Оценка каждого из предлагаемых вариантов инвестиционных проектов должна быть проведена с расчетом всех вышеперечисленных показателей. Выбор варианта осуществляется по последней цифре номера зачетной книжки студента. Рассчитанные показатели рекомендуется представить в таблице 2.3.

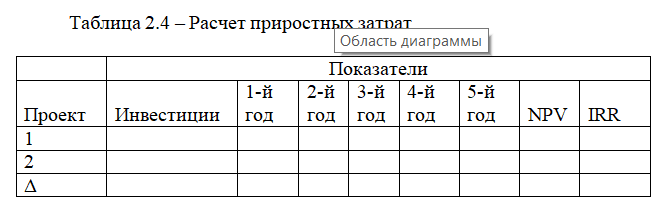

Если рассчитанные показатели не позволяют сделать однозначного выбора, необходимо, исходя из условия задачи, провести расчет приростных затрат (а) или построить точку Фишера (б). а) В том случае, если невозможно однозначно выбрать вариант, и варианты отличаются величиной инвестиций, то необходимо рассчитывать приростные затраты. Для расчета приростных затрат рекомендуется использовать таблицу 2.4. В зависимости от значений NPV и IRR по варианту, рассчитанному по приростным показателям, студент делает вывод о выборе варианта инвестирования.

В том случае, если невозможно однозначно выбрать вариант, и варианты одинаковы по величине инвестиций, то необходимо осуществить построение точки Фишера графически. Для построения точки Фишера необходимо найти точку пересечения графиков, построенных по каждому проекту в зависимости от значений NPV и IRR ( рис.2.1) Решение о выборе варианта инвестиционного проекта должно быть обосновано, по итогам проведенных расчетов должны быть сделаны выводы.

Рисунок 2.1- Построение точки Фишера.

Варианты задания №3 По условию третьей задачи студенту предлагается составить инвестиционный портфель при следующих условиях: - общая сумма финансовых ресурсов в планируемом году ограничена; - имеются несколько независимых проектов, пригодных для внедрения; - ввиду ограниченности финансовых ресурсов все предлагаемые инвестиционные проекты не могут быть реализованы в плановом году, однако в следующем году нереализованные проекты или их части могут быть реализованы. Решение предложенной задачи сводится к оптимальному распределению инвестиционных проектов по двум годам. Исходные данные Предприятие планирует реализовать пять инвестиционных проектов в течение четырех лет. Исходные данные проектам представлены в таблице 3.1. Таблица 3.1 – Денежные потоки инвестиционных проектов, млн.руб.

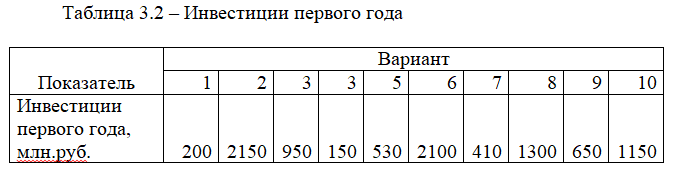

Однако, в первый год инвестиционного периода, то есть в плановый год, предприятие ограничено в финансовых ресурсах. Объем возможных инвестиций в плановый год представлен в таблице 3.2. Проекты поддаются дроблению, то есть могут быть внедрены не только полные инвестиционные проекты, но и их части. Коэффициент дисконтирования равен 12%. Необходимо составить оптимальный инвестиционный портфель на 2 года.

Для расчета индекса возможных потерь необходимо составить вспомогательную таблицу 3.3. Таблица 3.3 – Расчет индекса возможных потерь

Окончательный расчет необходимо представить в таблице 3.4. Таблица 3.4 – Формирование инвестиционного портфеля на 2 года

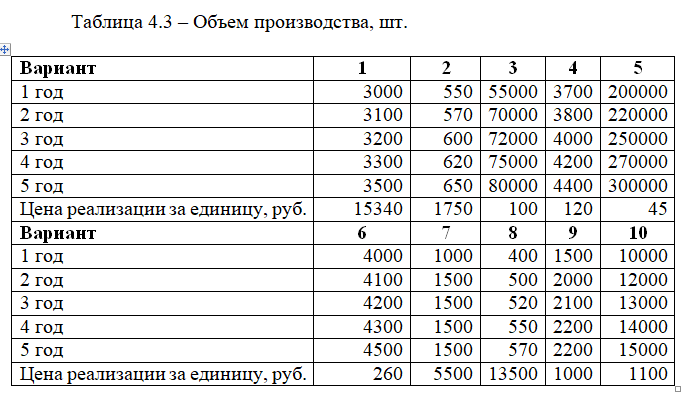

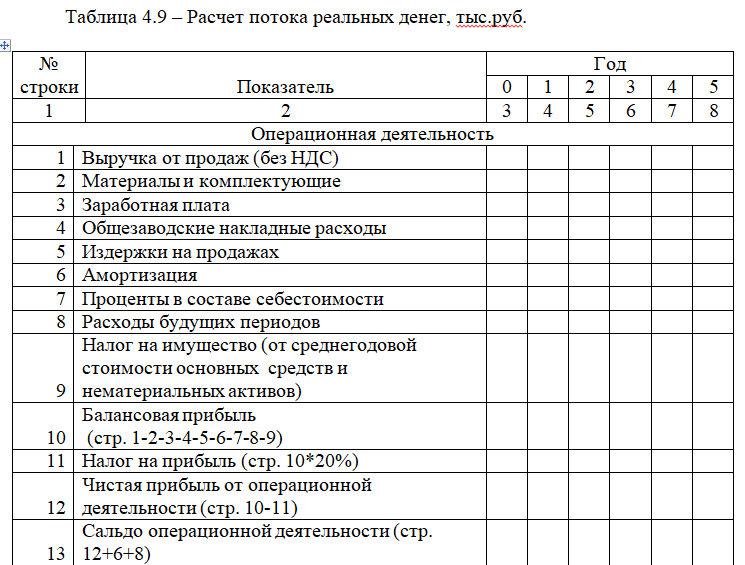

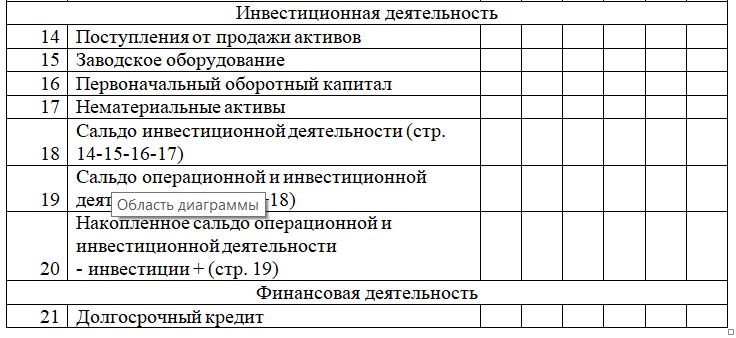

Варианты задания №4 Исходные данные В данном задании предлагается рассчитать поток реальных денежных средств, который возникает в процессе реализации инвестиционного проекта, предполагающего создание нового производства и сделать вывод о целесообразности реализации его реализации. Проект рассчитан на пять лет. Производственная программа и цена реализации единицы продукции по вариантам приведена в таблице 4.3, по условию задачи подразумевается реализация всего объема произведенной продукции.

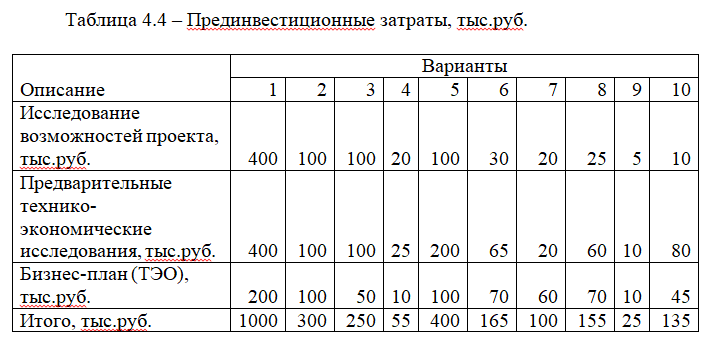

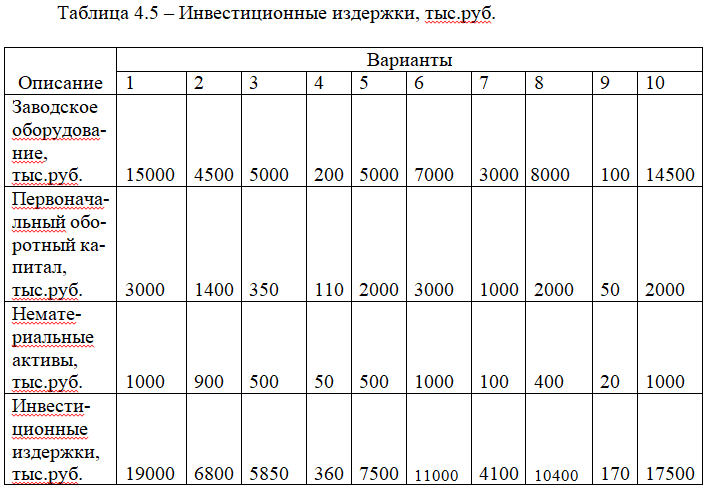

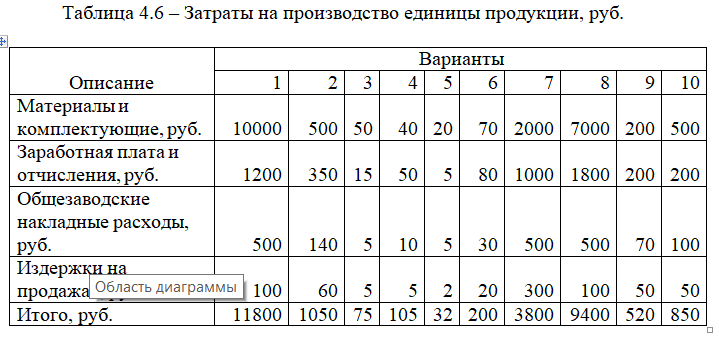

На прединвестиционной стадии предполагается произвести затраты, представленные в таблице 4.4, впоследствии относимые на расходы будущих периодов. Инвестиционные издержки проекта представлены в таблице 4.5. Амортизация начисляется равными долями в течение всего срока службы (пять лет). Через пять лет фирма сможет реализовать оборудование в размере 10% от первоначальной стоимости. Затраты на производство единицы продукции представлены в таблице 4.6.

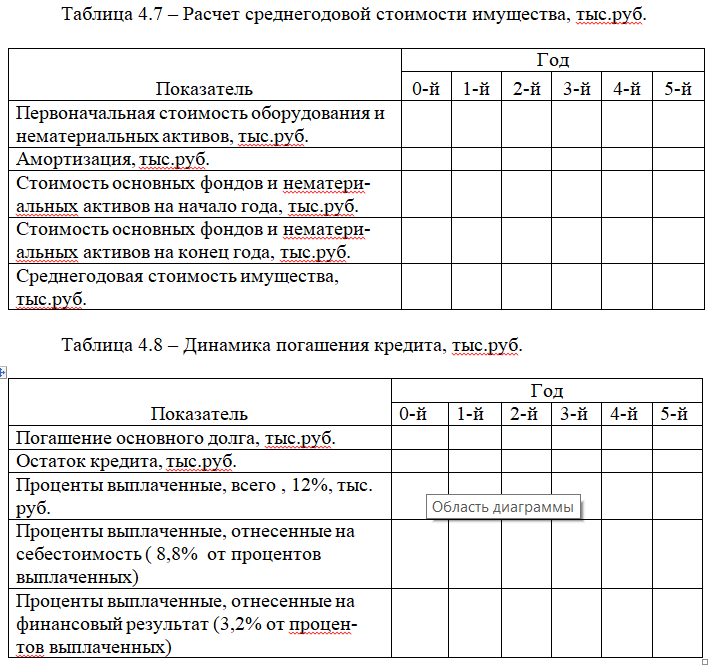

Финансирование проекта предполагается осуществлять за счет долгосрочного кредита под 12 % годовых. Погашение основного долга начинается со второго года реализации проекта, проценты выплачиваются с первого. Согласно статье 269 части 2 Налогового кодекса РФ «Особенности отнесения процентов по долговым обязательствам к расходам» предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза, - при оформлении долгового обязательства в рублях. Для удобства расчета налога на имущество и процентов по кредиту (процентов в составе себестоимости) рекомендуется составить вспомогательные таблицы 4.7 и 4.8.

Расчет потока реальных денег необходимо представить в виде таблицы 4.9.

По итогам проведенных расчетов необходимо сделать вывод о деятельности предприятия, исходя из рассчитанных потоков от операционной, инвестиционной и финансовой деятельности. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||